Sind für eine Abfindung Steuern fällig?

17.01.2025

Wirtschaftliche Krisen kosten häufig tausende Jobs auf einen Schlag. Stellen Sie sich vor, es trifft auch Sie – zur betriebsbedingten Kündigung bietet Ihnen Ihr/e Arbeitgeber/in eine hohe Abfindung. Würden Sie dann gegen die Kündigung klagen? Wahrscheinlich nicht. Und genau das möchten Unternehmen mit der Einmalzahlung bezwecken. Dank der hohen Summe gehen Sie einigermaßen versöhnt. Aber was viele nicht wissen: Auch eine Abfindung muss versteuert werden.

Geh mit Geld, aber geh!

Per Definition ist eine Abfindung eine einmalige, außerordentliche Zahlung, die der Arbeitnehmer oder die Arbeitnehmerin bei Beendigung des Arbeitsverhältnisses durch den Arbeitgeber oder die Arbeitgeberin bekommt. Sie ist eine Entschädigung für den Verlust des Arbeitsplatzes und der damit verbundenen Verdienstmöglichkeit.

Eine Abfindung ist eine freiwillige Leistung

Dass einem Arbeitnehmer oder einer Arbeitnehmerin nach jeder Kündigung zwangsläufig eine Abfindung zusteht, ist ein Irrtum, der weit verbreitet ist. Laut einer Studie der Bertelsmann-Stiftung glauben zwei Drittel aller Deutschen, dass die Entschädigung in einem Abfindungsgesetz geregelt ist. Dem ist allerdings nicht so. Eine Abfindung ist eine freiwillige Leistung, auf die es keinen gesetzlichen Anspruch gibt. Das heißt: In den meisten Fällen wird die Abfindung freiwillig oder nach gerichtlicher Entscheidung gezahlt.

ÜBRIGENS:

Unter bestimmten Voraussetzungen können Sie einen Anspruch auf eine Einmalzahlung haben, wenn Sie eine betriebliche Kündigung erhalten. Das Ganze, inklusive der Höhe der Abfindung, ist in § 1 a Kündigungsschutzgesetz (KSchG) geregelt.

Die Höhe der Abfindung ist Verhandlungssache

Auch bei der Höhe der Abfindung gibt es keine gesetzliche Regelung. Eine grobe Orientierung bietet folgende Faustformel: Für jedes Jahr, das man in einem Unternehmen gearbeitet hat, gibt es ein halbes Monatsgehalt Abfindung. Hat also ein Mitarbeiter beispielsweise zehn Jahre lang für ein monatliches Bruttogehalt von 3.000 Euro gearbeitet, gibt es rund 15.000 Euro Abfindung. Die endgültige Höhe der Entschädigung ist aber Verhandlungssache.

Abfindungen sind steuerpflichtig

Seit 2006 sind Abfindungszahlungen in vollem Umfang steuerpflichtiger Arbeitslohn, also nichts anderes als eine erhaltene Lohnzahlung. Einziger Unterschied: Eine Abfindung wird nicht regelmäßig gezahlt, sondern gehört zu den außerordentlichen Einkünften. Deshalb kann sie nach der sogenannten Fünftelregelung besteuert werden. Allerdings gilt seit 2025, dass die Steuerersparnis nicht mehr während des Jahres bei der Lohnsteuer genutzt werden kann. Dadurch sollen Arbeitgebende entlastet werden. Denn das Umsetzen der Fünftelregelung ist für sie sehr aufwändig.

Wollen Arbeitnehmende, die eine Abfindung erhalten haben, auch weiterhin von den Steuervorteilen der Fünftelregelung profitieren, müssen sie selbst aktiv werden und eine Einkommensteuererklärung abgeben. Das heißt: Die Abfindung wird zunächst im Monat der Auszahlung vollumfänglich als Arbeitslohn versteuert und erst mit der Abgabe der Steuererklärung wird die Fünftelregelung dann rückwirkend angewandt. Sie profitieren also nicht direkt vom Steuervorteil, sondern erst nachträglich.

ÜBRIGENS:

Wird die Fünftelregelung im Lohnsteuerverfahren angewendet - was bis 2024 noch möglich war - ergibt sich daraus automatisch die Pflicht zur Abgabe einer Steuererklärung 2024.

Die Fünftelregelung geht so:

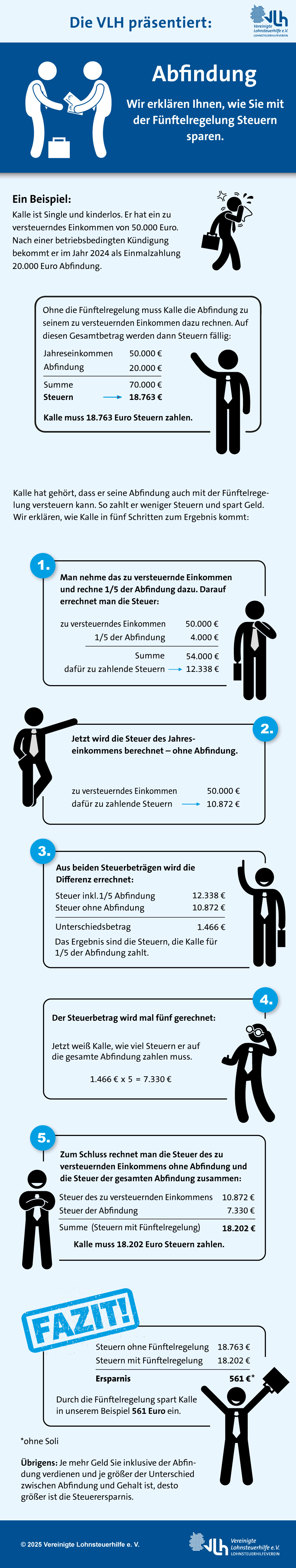

Zunächst teilt der Finanzbeamte bzw. die Finanzbeamtin die Abfindung durch fünf. Ein Fünftel wird zum zu versteuernden Einkommen addiert. Im nächsten Schritt wird die Steuer berechnet, die sich auf das Jahreseinkommen ergibt. Dieser Betrag wird mit dem Betrag verglichen, der sich ohne Abfindung ergeben hätte. Die Differenz ergibt die steuerliche Mehrbelastung, die zu zahlen wäre, wenn der Arbeitnehmer bzw. die Arbeitnehmerin nur ein Fünftel der Abfindung erhalten hätte. Die so entstehende steuerliche Mehrbelastung wird mit fünf multipliziert. Im Endeffekt bedeutet das, dass die günstigere Besteuerung, die sich dank niedrigerem progressivem Steuertarif für das Fünftel der Abfindung ergibt, dann auf die gesamte Abfindung angewendet wird. Insgesamt müssen also weniger Steuern auf die Abfindung gezahlt werden.

Klingt kompliziert? Ein Beispiel verdeutlicht den Prozess:

Kalle, ledig, kinderlos, 62 Jahre alt und seit 30 Jahren Zahntechnikermeister, musste kürzlich seine betriebsbedingte Kündigung hinnehmen. Seine Aussichten auf dem Arbeitsmarkt sind trotz seiner Fähigkeiten und Berufserfahrung eher schlecht: Er ist zu alt. Eine Abfindung soll ihm die erste Zeit nach der Kündigung erleichtern.

Kalle erhält 2024 eine Abfindung von 20.000 Euro. Sein zu versteuerndes Jahreseinkommen beträgt 50.000 Euro. Zusammengenommen beträgt sein zu versteuerndes Einkommen nun also insgesamt 70.000 Euro. Die Rechnung wie folgt aus:

1. Der Finanzbeamte addiert ein Fünftel der Abfindung zum Jahreseinkommen und errechnet die Steuer.

| Jahreseinkommen | 50.000 Euro |

| + ein Fünftel der Abfindung | 4.000 Euro |

| zu versteuerndes Einkommen darauf entfallender Steuerbetrag | 54.000 Euro |

2. Der Finanzbeamte errechnet die Steuer für das Jahreseinkommen ohne die Abfindung.

| zu versteuerndes Einkommen (ohne Abfindung) | 50.000 Euro |

| darauf entfallender Steuerbetrag | 10.872 Euro |

3. Der Finanzbeamte bildet die Differenz aus beiden Steuerbeträgen und verfünffacht das Ergebnis.

| Steuerbetrag mit Abfindung | 12.338 Euro |

| - Steuerbetrag ohne Abfindung | 10.872 Euro |

| Unterschiedsbetrag x 5 | 1.466 Euro |

Kalle zahlt also 10.872 Euro Einkommensteuer auf seine Jahreseinnahmen zuzüglich 7.330 Euro auf die Abfindung, also insgesamt 18.202 Euro Einkommensteuer.

Entscheidet sich Kalle gegen die Fünftelregelung, versteuert er die 70.000 Euro komplett und zahlt 18.763 Euro Einkommensteuer. Durch die Fünftelregelung spart er also 561 Euro Einkommensteuer ein. (Den Soli haben wir in dieser vereinfachten Rechnung nicht berücksichtigt)

Sie haben keine Lust, mühsam selbst zu rechnen? Kein Problem! Nutzen Sie unseren Abfindungsrechner:

Leistungsbeschreibung/Disclaimer

Dieser Abfindungsrechner, der allein durch die Smare Stefan Banse Michael Mühl GbR (www.smart-rechner.de) programmiert, gepflegt und Dritten zur reinen Implementierung in Ihre Webseite zur Verfügung gestellt wird, stellt ein reines Informationsangebot und keinerlei steuerliche oder rechtliche Beratung durch die Vereinigte Lohnsteuerhilfe e. V. (VLH) dar. Dementsprechend hat die VLH auch keinerlei Einfluss auf diesen Abfindungsrechner und kann somit auch keinerlei Haftung für die Vollständigkeit, Richtigkeit, zeitliche Aktualität oder sonstige Parameter der Berechnung, die hierdurch zur Verfügung gestellt wird, übernehmen. Weitere Informationen zum Anbieter, dessen Leistungsbeschreibung und Datenschutzerklärung finden Sie unter https://www.smart-rechner.de/jur_informationen.php

Dasselbe Rechenbeispiel zur Fünftelregelung zeigt Ihnen auch unsere Infografik zum Thema Abfindung (dabei verwenden wir dieselben Zahlen wie im Text, lediglich optisch aufbereitet):

Voraussetzungen für die Fünftelregelung

Das Finanzamt akzeptiert die Fünftelregelung nur unter bestimmten Voraussetzungen. Es muss beispielsweise zu einer "Zusammenballung von Einkünften" kommen. Das heißt, dass der Arbeitnehmer oder die Arbeitnehmerin durch die Abfindung mehr Geld im Jahr bekommt als er bzw. sie es bei einer Fortsetzung des Arbeitsverhältnisses erhalten hätte. Manchmal empfiehlt es sich deshalb, sich die Abfindung im Folgejahr auszahlen zu lassen.

Der ermäßigte Steuersatz kann in der Regel nicht angewendet werden, wenn eine Abfindung in zwei Veranlagungszeiträumen ausbezahlt wird, das heißt, einheitliche Teilauszahlungen stattfinden. Ausnahme: Die Teilzahlung beträgt maximal 10 Prozent der Hauptzahlung (Urteil vom 13.10.2015, IX 46/14).

Die Fünftelregelung wird grundsätzlich nicht angewandt, wenn die Kündigung vom Arbeitnehmer oder der Arbeitnehmerin aus eigenem Antrieb ausgesprochen oder herbeigeführt wurde.

Fünftelregelung auch bei Auflösungsvertrag

Im März 2018 hat der Bundesfinanzhof (BFH) in einem konkreten Fall entschieden, dass auch Abfindungszahlungen nach einem Auflösungsvertrag mit der Fünftelregelung besteuert werden können (Urteil vom 12.03.2018, IX R 16/17). Die Richter/innen aus München sind sich sicher: Zahlt ein/e Arbeitgeber/in einem Arbeitnehmer oder einer Arbeitnehmerin im Zuge einer (einvernehmlichen) Auflösung des Arbeitsverhältnisses eine Abfindung, ist in der Regel davon auszugehen, dass der Arbeitnehmer oder die Arbeitnehmerin die Auflösung des Arbeitsverhältnisses nicht allein aus eigenem Antrieb herbeigeführt hat. Denn wäre das der Fall, gäbe es für den Arbeitgeber oder die Arbeitgeberin keine Veranlassung, eine Abfindung zu leisten.

Das gilt bei einer Abfindung und Arbeitslosengeld

Nehmen wir einmal an, Sie haben noch keinen neuen Job und bekommen Arbeitslosengeld. Wie ist das dann mit der Abfindung? Wirkt die Abfindung sich auf Ihr Arbeitslosengeld aus?

Wird Ihnen eine Abfindung gezahlt, hat das keine Auswirkungen auf Ihr Arbeitslosengeld, wenn Ihr Arbeitsverhältnis fristgerecht gekündigt wird. Das bedeutet: Arbeitgeber/in und Arbeitnehmer/in halten die gesetzlichen Kündigungsfristen ein. Ist das der Fall, bekommen Sie Ihr volles Arbeitslosengeld I unmittelbar nach dem Ende Ihrer Beschäftigung ausgezahlt.

Häufig einigen sich Arbeitgeber/in und Arbeitnehmer/in mit der Abfindung aber auf ein vorzeitiges Ende der Beschäftigung, ohne die gesetzlichen Kündigungsfristen einzuhalten. Ist das der Fall, bekommt der Arbeitnehmer oder die Arbeitnehmerin unter Umständen einige Monate kein Arbeitslosengeld. Der Anspruch auf Arbeitslosengeld I „ruht“ bis zum Ende der gesetzlichen Kündigungsfrist. Erst danach wird das Arbeitslosengeld ausgezahlt. An der Höhe des Arbeitslosengeldes und der Dauer der Zahlung ändert sich aber nichts. Der Nachteil: Während der „Ruhezeit“ muss der Betroffene bzw. die Betroffene die Beiträge zu den Sozialversicherungen selbst zahlen. Die Agentur für Arbeit übernimmt die Beiträge zur Kranken-, Pflege- und Rentenversicherung in dieser Zeit nicht.

Auch Kirchensteuer wird fällig, aber Teilerlass möglich

Wer Mitglied einer staatlich anerkannten Religionsgemeinschaft ist – dazu gehören zum Beispiel die katholische und die evangelische Kirche –, muss bei einer Abfindung immer auch Kirchensteuer zahlen. Was viele nicht wissen – und die Kirche auch nicht an die große Glocke hängt: Bei außerordentlichen Einkünften wie einer Abfindung gewähren viele Landeskirchen oder Bistümer einen "Rabatt". Kleine Einschränkung: Ob Sie den Rabatt bekommen oder nicht, entscheidet die Landeskirche oder das Bistum von Fall zu Fall. Es gibt keinen rechtlichen Anspruch darauf, das bestätigte auch vor vielen Jahren das Finanzgericht Nürnberg in einem Urteil.

Sobald Sie eine Abfindung bekommen, müssen Sie nach Ablauf des Kirchenjahres den Teilerlass bei Ihrer Landeskirche oder dem Bistum beantragen. Ein Anruf vorab lohnt sich, denn manche Kirchen möchten eine Kopie des Steuerbescheids, andere eine kurze Beschreibung, warum Sie einen Erlass beantragen. Sobald Sie den Antrag abgeschickt haben, liegt es im Ermessen der Kirche, ob sie einen teilweisen Erlass gewährt. Bekommen Sie einen positiven Bescheid, werden Ihnen in der Regel 50 Prozent der geleisteten Kirchensteuer erlassen. Sie müssen also nur noch die Hälfte der Kirchensteuer zahlen.