Doppelte Haushaltsführung: Diese Kosten können Sie absetzen

28.02.2025

Tobias' Arbeitsplatz liegt viele Kilometer von seinem Wohnort entfernt, daher hat er sich eine zweite Wohnung am Arbeitsort gesucht. In einem solchen Fall liegt eine sogenannte doppelte Haushaltsführung vor, das heißt: Tobias hat einen Hauptwohnsitz in seinem Heimatort und einen Zweitwohnsitzbeziehungsweise Nebenwohnsitz in Berlin. Wie oft er dort übernachtet, ist egal.

Da Ausgaben für die zweite Wohnung durch seinen Beruf begründet sind, kann Tobias einen Teil der Kosten von der Steuer absetzen.

Wann erkennt das Finanzamt die doppelte Haushaltsführung an?

Grundvoraussetzung, um die Kosten einer zusätzlichen Wohnung, oder eines Zimmers (Hotel, WG oder Pension) von der Steuer absetzen zu können, ist die Anerkennung als echter Zweitwohnsitz.

Folgende drei Kriterien müssen dafür erfüllt sein:

1. Sie benötigen die Zweitwohnung aus beruflichen Gründen, weil Sie zu weit von Ihrem Arbeitsort weg wohnen, um täglich zur Arbeit fahren zu können.

Hier gilt eine dreistufige Prüfung für die doppelte Haushaltsführung:

- Entfernung von Hauptwohnung und Arbeitsort: Lässt sich der Arbeitsort - vom Hauptwohnsitz aus innerhalb einer Fahrzeit von einer Stunde erreichen, dann wird kein Zeitwohnsitz am Arbeitsort anerkannt. Genauer: Beträgt die Entfernung zwischen Hauptwohnsitz und Arbeitsort weniger als 50 Kilometer, geht die Finanzverwaltung davon aus, dass man die Strecke täglich fahren kann.

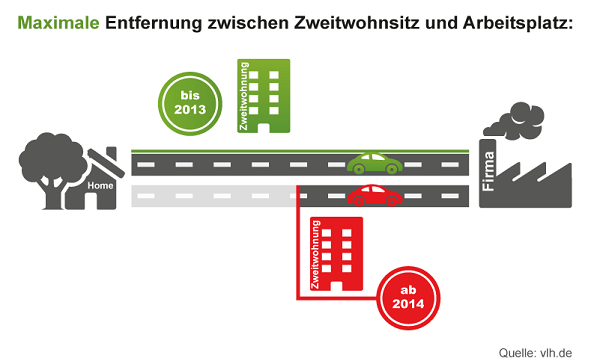

- Entfernung Zweitwohnung und Arbeitsort: Der Zweitwohnsitz sollte nicht weiter als 50 Kilometer vom Arbeitsort weg liegen. Denn liegt die Zweitwohnung mehr als eine Stunde Fahrtzeit vom Arbeitsort weg, wird das Finanzamt diesen nicht anerkennen.

- Entfernung Hauptwohnung und Nebenwohnung: Der Nebenwohnsitz darf in der Regel nur maximal halb so weit von der Arbeit entfernt liegen wie der Hauptwohnsitz, um als beruflich veranlasst zu gelten. Dabei sind weniger die tatsächlichen Kilometer wichtig, sondern die eingesparte Fahrzeit, zum Beispiel durch eine schnellere Busverbindung.

Im Fall von Tobias beträgt die Entfernung von seinem Hauptwohnsitz zur Arbeit 80 Kilometer, daher darf seine Zweitwohnung nur höchstens 40 Kilometer vom Arbeitsort entfernt liegen, um als beruflich veranlasst zu gelten. Außerdem liegt sein Hauptwohnsitz mit 80 Kilometern weit genug von seinem Arbeitsplatz entfernt, um einen Zeitwohnsitz zu rechtfertigen. Und dieser liegt wiederum mit 35 Kilometern nah genug, um seine erste Tätigkeitsstätte in unter einer Stunde erreichen zu können. Sein Zweitwohnsitz wird also anerkannt und er darf die Kosten absetzen.

ÜBRIGENS:

Eine Nebenwohnung, die lediglich als Ferienort dient und nur in der Urlaubszeit besucht wird, ist kein Zweitwohnsitz – denn diese hat mit dem Beruf nichts zu tun. Bei einer Blockhütte in den Bergen, beim Wochenendhaus am See oder bei der Gartenlaube akzeptiert das Finanzamt also nicht eine doppelte Haushaltsführung. Trotzdem müssen Sie je nach Stadt oder Region in Deutschland für die zusätzliche Wohnung eine sogenannte Zweitwohnungssteuer zahlen.

2. Ihr Zweitwohnsitz ist nicht Ihr „Lebensmittelpunkt“

Die Kosten für eine weitere Wohnung können Sie nur dann als doppelte Haushaltsführung absetzen, wenn der Nebenwohnsitz nicht zum Hauptwohnsitz wird. Die entscheidende Frage lautet: Ist die Wohnung am Heimatort der Lebensmittelpunkt oder die Wohnung am Arbeitsort?

Folgende Punkte schaut das Finanzamt dabei an:

- Größe und Ausstattung der Wohnungen/Zimmer

- Dauer und Häufigkeit der Aufenthalte

- Dauer der auswärtigen Beschäftigung

- soziale Kontakte zur Familie, zu Freunden und Bekannten

Zurück zu unserem Beispiel: Tobias' Arbeitskollegin Judith hat am Arbeitsort eine Wohnung, die größer ist als in ihrem Heimatort. Zudem lebt sie häufiger und länger in Ihrem Zweitwohnsitz und hat dort auch mehr Freunde. Aus diesem Grund gilt Judiths Zweitwohnung in den Augen des Finanzamts als Lebensmittelpunkt. Die Kosten für eine doppelte Haushaltsführung werden ihr also nicht anerkannt.

Die VLH empfiehlt Alleinstehenden daher, Argumente dafür zu sammeln, dass Ihr Lebensmittelpunkt weiterhin am Hauptwohnort ist:

- Belegen Sie möglichst viele Fahrten nach Hause, zum Beispiel durch ein Tankquittungen oder den Kilometerstand bei Reparaturen und Inspektionen.

- Nehmen Sie keine Wohnung als Zweitwohnsitz, die größer ist als Ihre Wohnung am Hauptwohnsitz. Vielleicht reicht Ihnen ein Zimmer in einer WG oder sogar im Hotel.

- Vorteile haben Sie, wenn Sie soziale Bindungen an Ihrem Heimatort belegen können, zum Beispiel Mitgliedschaften in einem Verein oder ein Theaterabo.

Bei Familien und Ehepartnern ist der Nachweis in der Regel nicht nötig.

ÜBRIGENS:

Das ist Ihnen zu aufwendig? Die Beraterinnen und Berater der VLH kennen sich in Sachen doppelter Haushaltsführung aus und helfen Ihnen gerne weiter. Eine Beratungsstelle in Ihrer Nähe finden Sie über unsere Beratersuche.

3. Sie zahlen mindestens 10 Prozent der Kosten am Hauptwohnsitz

Seit einigen Jahren gilt die Regel: Als Mieter/in einer zweiten Wohnung müssen Sie einen Anteil von mehr als zehn Prozent der Kosten (Miete, Nebenkosten) am Hauptwohnsitz bezahlen. Nur dann können Sie die Ausgaben für den Zweitwohnsitz als doppelte Haushaltsführung in die Steuererklärung eintragen.

Um nachzuweisen, dass man sich an den Kosten des Hauptwohnsitzes beteiligt, ist weder ein bestimmter Betrag nötig, noch muss dieser regelmäßig (zum Beispiel jeden Monat) gezahlt werden. Somit sind auch größere Einmalzahlungen am Jahresende möglich. Wichtig ist, dass man sich ausreichend finanziell beteiligt und nicht nur Haushalt mithilft. Dafür muss das Finanzamt gegebenenfalls den Einzelfall genau prüfen (Urteil vom 12.10.2023, VI R 39/19).

ÜBRIGENS:

Auch berufstätige Kindern, die mit Ihren Eltern in einem gemeinsamen Haushalt leben, können einen doppelten Haushalt führen. Dafür muss das Kind am weit entfernt liegenden Arbeitsplatz eine Zweitwohnung nutzt, die nur als Schlafplatz dient. Es muss mindestens zwei Mal im Monat nach Hause fährt und sich zudem angemessen an den Kosten zuhause beteiligt (Urteil vom 27.11.2024, 15 K 1981/12).

Gemietete Nebenwohnung: Folgende Ausgaben können Sie absetzen

Tobias erfüllt alle Kriterien einer doppelten Haushaltsführung. Er kann daher einen Teil der Kosten, die er für seinen Zweitwohnsitz in Berlin zahlt, als Werbungskosten in seiner Steuererklärung geltend machen. Seit 2023 gibt es dafür sogar eine eigene Anlage mit dem Titel Anlage N-Doppelte Haushaltsführung.

Zu den Unterkunftskosten gehören folgende Ausgaben:

- Miete

- Nebenkosten (z. B. Heizung, Wasser, Strom)

- Kosten für die Reinigung von Keller oder Treppenhaus

- Kosten für die Müllabfuhr, den/die Schornsteinfeger/in oder die Straßenreinigung

- Kosten für einen Kfz-Stellplatz

- Zweitwohnungssteuern

- Kosten für Sondernutzungen: Beispielsweise wenn ein Garten mit zur Zweitwohnung gehört und Sie selbst die Kosten für die Pflege des Gartens tragen müssen.

Als Kosten für eine Unterkunft in Deutschland sind nur maximal 1.000 Euro im Monat absetzbar, egal wo die Zweitwohnung liegt.

Zusätzlich zu den Unterkunftskosten kann Tobias weitere Werbungskosten steuerlich geltend machen:

- Maklerkosten: Kosten für die Suche der Zweitwohnung, also Anzeigen im Internet oder in der Zeitung sowie Maklergebühren.

- Umzugskosten: Dazu gehören Kosten für Kartons, Umzugswagen oder Umzugshelfer. Weitere Details erfahren Sie in unserem Überblick Umzug aus beruflichen Gründen: Kosten absetzen.

- Renovierungsarbeiten wie Streichen, Tapezieren, Teppich ausbessern oder Parkett abschleifen

- Kosten für "notwendige" Einrichtungsgegenstände und Hausrat wie Küche, Bett, Schrank, Tisch, Stühle, Kühlschrank, Duschvorhang oder Nachttisch – und zwar zusätzlich zur Höchstbetragsbegrenzung von 1.000 Euro pro Monat (Urteil vom 04.04.2019, VI R 18/17). Dabei gilt: Einrichtungsgegenstände, die den Nettowert von 800 Euro übersteigen, müssen Sie über mehrere Jahre abschreiben. Das nennt sich Absetzung für Abnutzung (AfA).

- Kosten für ein häusliches Arbeitszimmer.

- Verpflegungsmehraufwand: Innerhalb der ersten drei Monate können Sie für jeden vollen Tag, den Sie an Ihrem Zweitwohnsitz am Arbeitsort verbringen, pauschal 28 Euro für Essen und Trinken als Werbungskosten geltend machen. Für den An- und Abreisetag gelten 14 Euro.

ÜBRIGENS:

Wenn Sie mehr als vier Wochen nicht an Ihrem beruflichen Zweitwohnsitz waren, beginnt die Dreimonatsfrist für den Verpflegungsmehraufwand wieder von vorne.

Gekaufte Nebenwohnung: Diese Kosten können Sie absetzen

Auch wenn Tobias seine Zweitwohnung kaufen statt mieten würde, könnte er die oben genannten Werbungskosten als doppelte Haushaltsführung von der Steuer absetzen. Hinzu kämen dann noch die jährliche Abschreibung der Anschaffungskosten, Zinsen für den Kauf der Wohnung aufgenommener Kredite, Renovierungskosten, Nebenkosten und die Zweitwohnungssteuer.

Wichtig: Auch hier gilt, dass für die Unterkunftskosten maximal 1.000 Euro monatlich geltend gemacht werden dürfen. Die Zweitwohnsteuer gehört allerdings nicht dazu.

Doppelte Haushaltsführung mit Partner/in

Tobias ist verheiratet und seine Frau arbeitet auch in Berlin. Daher musste sein Finanzamt genau prüfen, ob die Hauptwohnung noch der Lebensmittelpunkt ist und somit eine doppelte Haushaltsführung vorliegt (Urteil vom 08.10.2024, VI R 16/14). Das gilt sowohl, wenn Tobias und seine Frau berufstätig sind, unter der Woche gemeinsam in ihrer Zweitwohnung leben und von dort aus zu ihrer Arbeitsstelle fahren, als auch, wenn seine Frau nicht berufstätig wäre und dennoch die Woche über mit in der zweiten Wohnung lebt.

Erkennt das Finanzamt den Zweitwohnsitz an, dann gilt:

- Fall 1: Beide Eheleute bzw. Lebenspartner/innen sind berufstätig

Dann kann jede/r die Kosten für die Nebenwohnung von der Steuer absetzen, nämlich die Unterkunftskosten jeweils zur Hälfte. Das sind maximal 1.000 Euro pro Monat pro Person. Tobias sowie seine Frau können außerdem in den ersten drei Monaten die vollen Verpflegungspauschbeträge geltend machen (BMF-Schreiben vom 24.10.2014, BStBl 2014 I S. 1412). - Fall 2: Nur eine/r ist berufstätig, der/die andere nicht

Dann trägt nur die berufstätige Person die Zweitwohnungskosten in die Steuererklärung ein.

Auch die Kinder können mitziehen

Eine doppelte Haushaltsführung kann auch möglich sein, wenn die gesamte Familie mit Kindern unter der Woche am Arbeitsort der Eltern wohnt und am Wochenende zum Hauptwohnsitz nach Hause fährt. Das entschied 2019 der BFH, Deutschlands höchstes Gericht für Steuern (Urteil vom 01.10.2029, VIII R 29/16). Dafür muss der Einzelfall genau geprüft werden.

In der Praxis ist das allerdings sehr selten und man braucht wirklich gute Nachweise dafür. Denn in der Regel ist ein Haus, das die ganze Familie am Wochenende besucht ein sogenanntes Wochenendhaus, also ein Feriendomizil, und nicht der Lebensmittelpunkt der Familie.

Arbeitsplatz gekündigt, dennoch doppelte Haushaltsführung absetzen

Leider verliert Tobias im August seinen Job und er bewirbt sich daraufhin bundesweit für eine neue Arbeitsstelle – natürlich auch in Berlin, wo er derzeit arbeitet. Erst im Dezember, also vier Monate später, erhält er endlich eine Zusage für einen Job in Frankfurt am Main. Er kündigt die Zweitwohnung in Berlin fristgerecht zu Ende Februar und macht in seiner Steuererklärung die Kosten der doppelten Haushaltsführung bis dahin geltend.

Grundsätzlich gilt, dass die Mietkosten bei einer doppelten Haushaltsführung maximal drei Monate nach der Kündigung des Arbeitsverhältnisses absetzbar sind. In Tobias' Fall bestand allerdings die Möglichkeit, dass er weiterhin in Berlin tätig sein würde, schließlich hatte er sich auch hier beworben. Hätte er seine Wohnung direkt gekündigt und dann eventuell eine andere Wohnung in Berlin neu anmieten müssen, wäre das für ihn teurer gewesen als seine recht günstige Wohnung zu behalten. Als allerdings feststand, dass er die Stelle in Frankfurt am Main bekommt, kündigte er sofort seine Wohnung in Berlin.

Dass das so geht hat das Finanzgericht Münster in einem ähnlichen Fall entschieden (Urteil vom 12.06.2029, 7 K 57/18 E).