Wie funktioniert das mit dem Kinderfreibetrag?

26.01.2026Zusammenfassung

- Der Kinderfreibetrag mindert das zu versteuernde Einkommen, um Eltern finanziell zu entlasten.

- Er steht beiden Eltern zur Hälfte zu und kann unter bestimmten Bedingungen übertragen werden.

- Der Kinderfreibetrag wird jährlich in der Steuerberechnung berücksichtigt, nicht monatlich ausgezahlt.

- Er wird mit dem Kindergeld verglichen, und die vorteilhaftere Option gilt automatisch.

- Neben dem Kinderfreibetrag gibt es noch den Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf (BEA).

Inhalt

Der Kinderfreibetrag ist ein Freibetrag, der allen Frauen und Männern mit leiblichen und adoptierten Kindern sowie – je nach Betreuungsumfang – auch mit Pflegekindern zusteht. Ab dem Jahr 2026 werden dabei 6.828 Euro pro Kind und Jahr vom zu versteuernden Einkommen abgezogen. Das sind 3.414 Euro pro Elternteil. Dazu kommt der Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf (BEA) in Höhe von 2.928 Euro, beziehungsweise 1.464 Euro pro Elternteil. Somit wirken sich insgesamt 9.756 Euro steuermindernd bei der Berechnung der Einkommensteuer für das Jahr 2026 aus. Damit will der Staat erreichen, dass Eltern genug Geld übrig bleibt, um für ihre Kinder Dinge wie Essen, eine Wohnung, Betreuung oder eine Ausbildung zahlen zu können.

Hinweis für 2025: Der Kinderfreibetrag wurde zum 1. Januar 2026 erhöht. Für 2025 lag er bei 6.672 Euro (gesamt 9.600 Euro) pro Kind und Jahr.

Das Kindergeld hingegen ist eigentlich eine Abschlagszahlung auf die Kinderfreibeträge: Für jedes Kind bekommen Eltern seit dem 1. Januar 2026 einheitlich 259 Euro, und zwar jeden Monat steuerfrei. (2025 waren es 255 Euro). Sowohl Kindergeld als auch Kinderfreibetrag sowie der Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf (BEA) sind also steuerbegünstigt. Der große Unterschied ist aber: Das Kindergeld zahlt der Staat jeden Monat an die Eltern aus, den Kinderfreibetrag und den BEA-Freibetrag aber nicht. Stattdessen zieht das Finanzamt beispielsweise für 2026 die 9.756 Euro Kinder- und BEA-Freibetrag pro Kind bei der Abgabe der Steuererklärung vom Einkommen ab – es handelt sich also um eine fiktive Rechengröße.

ÜBRIGENS:

Umgangssprachlich werden die beiden Freibeträge – also der Kinderfreibetrag sowie der Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf – häufig pauschal als Kinderfreibetrag bezeichnet. Daher heißt es nicht selten in den Medien, dass der Kinderfreibetrag 2026 bei 9.756 Euro liegt. Aber wie gesagt: Die Summe setzt sich rein steuerrechtlich gesehen aus zwei verschiedenen Freibeträgen pro Elternteil zusammen. Da für beide die gleichen Voraussetzungen gelten, stehen berechtigten Eltern aber auch immer beide Freibeträge zu.

Höhe des Kinderfreibetrags und des Freibetrags für Betreuungs-, Erziehungs- und Ausbildungsbedarf (BEA) auf einen Blick

| Jahr | Kinderfrei- betrag | Kinderfreibetrag je Elternteil | BEA | BEA je Elternteil | Steuererleichterung Eltern insgesamt |

|---|---|---|---|---|---|

| 2018 | 4.788 € | 2.394 € | 2.640 € | 1.320 € | 7.428 € |

| 2019 | 4.980 € | 2.490 € | 2.640 € | 1.320 € | 7.620 € |

| 2020 | 5.172 € | 2.586 € | 2.640 € | 1.320 € | 7.812 € |

| 2021 | 5.460 € | 2.730 € | 2.928 € | 1.464 € | 8.388 € |

| 2022 | 5.620 € | 2.810 € | 2.928 € | 1.464 € | 8.548 € |

| 2023 | 6.024 € | 3.012 € | 2.928 € | 1.464 € | 8.952 € |

| 2024 | 6.612 € | 3.306 € | 2.928 € | 1.464 € | 9.540 € |

| 2025 | 6.672 € | 3.336 € | 2.928 € | 1.464 € | 9.600 € |

| 2026 | 6.828 € | 3.414 € | 2.928 € | 1.464 € | 9.756 € |

Was gilt für mich: Kindergeld oder Kinderfreibetrag?

Eltern dürfen nur eine Form der Steuererleichterung bekommen: Kindergeld oder Kinderfreibetrag und BEA-Freibetrag. Wenn Sie Ihre Steuererklärung beim Finanzamt abgegeben haben, prüfen deshalb die Finanzbeamten automatisch, was für Sie günstiger ist und womit Sie der Staat finanziell mehr unterstützt ("Günstigerprüfung").

Sie möchten einen schnellen Überblick zum Thema Kinderfreibetrag? Schauen Sie sich unser Video an:

Wie rechnet das Finanzamt?

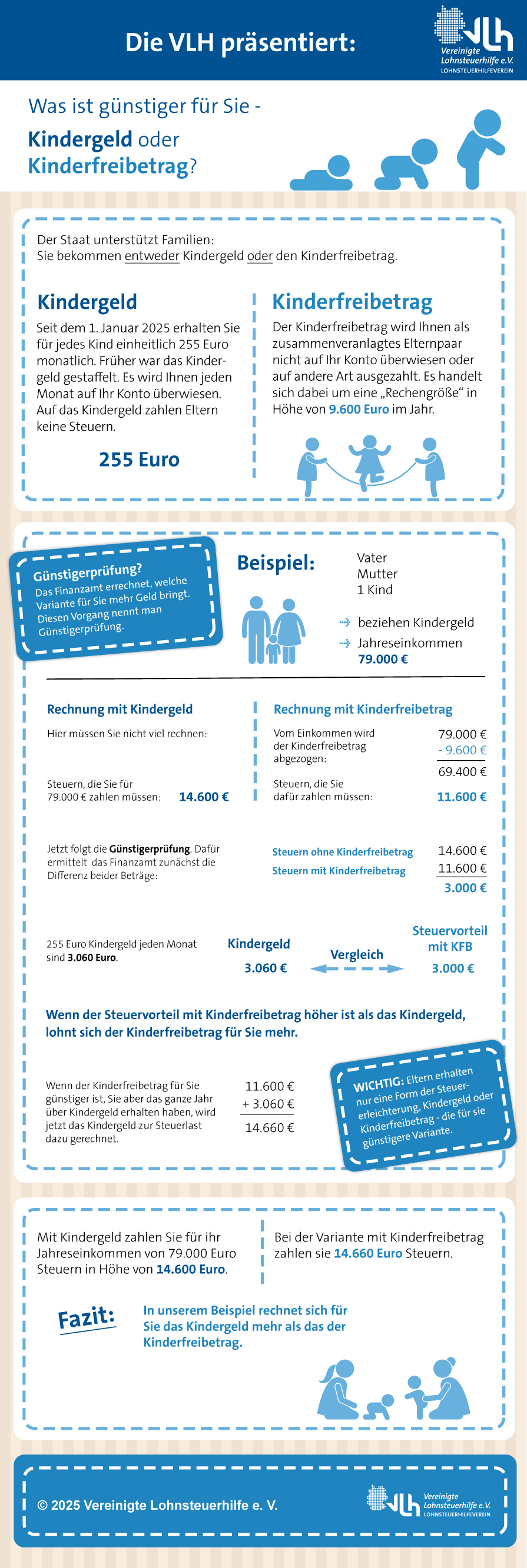

Wir erklären es an einem Beispiel: Nehmen wir einmal an, zwei in Vollzeit arbeitende Eheleute mit einem kleinen Sohn hatten 2025 ein zu versteuerndes Jahreseinkommen von 79.000 Euro. Das Finanzamt berechnet jetzt, wie viel Steuern sie bezahlen müssten, und zwar erst ohne und dann mit dem Kinderfreibetrag.

Ohne den Kinderfreibetrag und BEA-Freibetrag müssten sie 14.600 Euro Steuern zahlen. Mit dem Kinder- und BEA-Freibetrag werden von den 79.000 Euro die 9.600 Euro abgezogen, damit schrumpft ihr zu versteuerndes Einkommen für das Jahr 2025 auf 69.400 Euro. Dann müssten sie nur noch rund 11.600 Euro Steuern zahlen.

Doch jetzt kommt der eigentliche Knackpunkt: Die Differenz zwischen den Steuern, die sie mit und ohne Kinderfreibetrag bezahlen müssten, beträgt 3.000 Euro. So viel Steuern würden sie also mit dem Kinderfreibetrag und dem BEA-Freibetrag sparen. 2025 haben sie aber insgesamt 3.060 Euro Kindergeld für ihren Sohn bekommen – das ist mehr, als sie durch Kinderfreibetrag und BEA-Freibetrag sparen würden. Die beiden Freibeträge sind also finanziell ungünstiger für sie. Deshalb rechnet das Finanzamt für sie nicht mit dem Kinderfreibetrag und dem BEA-Freibetrag.

Wichtig: Und selbst wenn für Sie die Freibeträge günstiger wären, müssten Sie nicht das bereits erhaltene Kindergeld zurückzahlen. Das wird einfach im Steuerbescheid verrechnet.

Unsere Infografik zeigt Ihnen, wie diese Rechnung anschaulich aussieht. Dabei verwenden wir dieselben Zahlen wie im Text, lediglich optisch aufbereitet:

Kann ich mir den Kindergeld-Antrag sparen, wenn sich für mich der Kinderfreibetrag sowieso mehr lohnt?

Das Kindergeld wird Ihnen nach der Geburt Ihres Kindes nicht automatisch aufs Konto überwiesen. Stattdessen müssen Sie den Staat informieren, dass Sie Nachwuchs bekommen haben. Zuständig dafür sind die Familienkassen. Sie als Eltern müssen lediglich das nötige Formular ausfüllen und die Geburtsurkunde Ihres Kindes vorlegen. Seit 2018 kann das Kindergeld allerdings nur noch sechs Monate rückwirkend ausbezahlt werden.

UNSER TIPP:

Auch wenn Sie sicher sind, dass bei Ihnen der Kinderfreibetrag angewendet wird, sollten Sie auf jeden Fall Kindergeld beantragen. Denn erstens bekommen Sie das Kindergeld jeden Monat auf Ihr Konto überwiesen und nicht erst am Ende des Jahres rückwirkend angerechnet. Zweitens geht das Finanzamt bei allen Eltern davon aus, dass sie Kindergeld beantragt und erhalten haben und rechnet diesen Betrag bei der Steuererklärung mit ein – ganz gleich, ob Sie es tatsächlich beantragt haben oder nicht. Dafür sind Sie nämlich selbst verantwortlich.

Wem stehen die Freibeträge für Kinder zu?

Der Kinderfreibetrag und der Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf steht beiden Elternteilen jeweils zur Hälfte zu – und zwar bis das Kind 18 ist. Sollte Ihr Kind eine Ausbildung machen oder studieren, dann können Sie bis zum 25. Geburtstag Ihres Kindes mit dem Kinderfreibetrag und dem BEA-Freibetrag rechnen. Auf Antrag können diese Freibeträge auch auf einen Stiefeltern- oder Großelternteil übertragen werden, wenn das Kind bei einem von ihnen lebt. Nochmals andere Regeln und Steuervergünstigungen gelten für Kinder mit Behinderung.

ÜBRIGENS:

Die Gleichstellung von Lebenspartnern mit Eheleuten greift auch bei der Übertragung und Gewährung von Kinderfreibeträgen. Das bedeutet: Adoptieren eingetragene Lebenspartner gemeinsam ein Kind oder adoptiert ein Lebenspartner oder eine Lebenspartnerin das Kind des beziehungsweise der anderen, stehen beiden Adoptiveltern Kinderfreibeträge zu. Das Gleiche gilt auch für Stiefeltern, wenn ein Stiefelternteil das Kind in seinen Haushalt aufgenommen hat.

Wie errechnet sich der Kinderfreibetrag bei mehreren Kindern?

Eltern erhalten für jedes Kind den vollen Kinderfreibetrag und BEA-Freibetrag. Diesen teilen sie sich nach dem sogenannten Halbteilungsprinzip. Bei verheirateten Paaren, die beide die Steuerklasse IV (4) haben, wird der gleiche Freibetrag angerechnet. Hier wird bei einem Kind der Zähler 1,0 und bei zwei Kindern entsprechend der Zähler 2,0 für jedes Elternteil angerechnet. Bei Eheleuten mit den Steuerklassen III (3) und V (5) hingegen wird der gesamte Freibetrag komplett bei dem/der Partner/in mit der Steuerklasse III (3) berücksichtigt. Für unverheiratete Paare mit der Steuerklasse I (1) oder II (2) gilt pro Kind der Zähler 0,5.

Hinweis: Der Kinderfreibetrag in der Lohnsteuerklasse (ELStAM) reduziert nur den Soli und die Kirchensteuer. Die Lohnsteuer ermäßigt sich dadurch leider nicht.

Erhält man den Kinderfreibetrag auch für ein Sternenkind?

Der Kinderfreibetrag kann auch für ein Sternenkind gewährt werden, wenn es lebend geboren wird und erst kurz nach der Geburt verstirbt. In diesem Fall steht den Eltern der anteilige Kinderfreibetrag für jeden Monat, in dem das Kind lebte, zu (mindestens einen Monat).

Wird das Sternenkind hingegen tot geboren, besteht leider kein Anspruch auf den Kinderfreibetrag.

Wie verteilt sich der Kinderfreibetrag bei Trennung oder Scheidung?

Im Falle einer Trennung oder Scheidung gilt: Bei beiden Eltern werden Kinderfreibetrag und BEA-Freibetrag in der Steuererklärung jeweils zur Hälfte berücksichtigt. Dabei spielt es keine Rolle, ob die Kinder beim Vater oder bei der Mutter leben. Das Kindergeld trägt ebenfalls jeder zur Hälfte ein, egal wer es tatsächlich monatlich ausbezahlt bekommt. Für den bzw. die Partner/in, der/die das Kinderheld nicht ausbezahlt bekommt, wird das bereits als Unterhaltszahlung angesehen, denn rechnerisch steht ihm bzw. ihr die andere Hälfte des Kindergelds zu.

Kommt ein Elternteil seiner Unterhaltspflicht nicht zu mindestens 75 Prozent nach, dann kann bei einem minderjährigen Kind dem betreuenden Elternteil auf Antrag der volle Freibetrag von 9.756 Euro übertragen werden. Das gilt allerdings nicht für Kalendermonate, in denen die Unterhaltsvorschussstelle beim Jugendamt einen Unterhaltsvorschuss gezahlt hat.

Wie funktioniert eine Übertragung des Kinderfreibetrags?

Wie schon erwähnt, steht eigentlich beiden Elternteilen ein Kinderfreibetrag zu. Unter bestimmten Voraussetzungen kann dieser aber auch auf einen Elternteil übertragen werden.

Für eine Übertragung mit der Anlage Kind der Steuererklärung...

- müssen beide Elternteile eine getrennte Einkommensteuererklärung abgeben;

- muss der antragstellende Elternteil seine Unterhaltsverpflichtung erfüllen – das ist in der Regel der Fall, wenn das Kind bei diesem Elternteil lebt;

- muss der andere Elternteil seiner Unterhaltsverpflichtung zu weniger als 75 Prozent nachkommen oder nicht unterhaltspflichtig sein. Außerdem darf er keine Leistung nach dem Unterhaltsvorschussgesetz erhalten haben.

Wichtig: Wird der Kinderfreibetrag auf einen Elternteil übertragen, bekommt dieser Elternteil auch den Freibetrag für Betreuungs-, Erziehungs- und Ausbildungsbedarf.

Eine Übertragung des Kinderfreibetrags ist ebenso auf Stiefeltern oder Großeltern möglich. Voraussetzung ist, dass das Kind in deren Haushalt lebt, oder sie gegenüber dem Kind unterhaltspflichtig sind.

ÜBRIGENS:

In unserem Nachbarland Österreich gibt es neben dem Kinderfreibetrag und dem Entlastungsbetrag für Alleinerziehende, der dort allerdings Alleinerzieherabsetzbetrag heißt, auch noch den Alleinverdienerabsetzbetrag. Dieser ist als Entlastung für Familien mit mindestens einem Kind gedacht, in denen nur ein Elternteil berufstätig ist beziehungsweise der andere Elternteil sehr geringe Einkünfte hat. Diesen Absetzbetrag für Alleinverdienende gibt es in Deutschland nicht.