Falscher Steuerbescheid, was nun?

01.08.2025

Ein typischer Fall: Sie haben mit einer Steuererstattung von gut 400 Euro gerechnet. Das Finanzamt will aber eine Nachzahlung von 300 Euro.

Jetzt sollten Sie die einzelnen Punkte zwischen Ihrer Steuererklärung und dem Steuerbescheid vergleichen. Fallen Ihnen Rechenfehler oder Zahlendreher auf oder zum Beispiel, dass manche Ihrer Einträge gar nicht berücksichtigt wurden, dann können Sie Einspruch einlegen.

Steuerbescheid prüfen

Kennen Sie sich gut im Steuerrecht aus, sollten Sie die Kommentare des Finanzamts in Ihrer Steuererklärung genau prüfen. Sie finden die Hinweise und Erläuterungen direkt nach der Steuerberechnung. Hier erklärt der Finanzbeamte, in welchen Punkten er beziehungsweise sie von Ihren Angaben in der Steuererklärung abgewichen ist.

Professionell prüfen lassen – mit der VLH an Ihrer Seite

Wenn Sie unsicher sind, ob Ihr Steuerbescheid korrekt ist, lohnt sich eine zweite Meinung. Im Rahmen einer VLH-Mitgliedschaft prüfen unsere Beraterinnen und Berater Ihren Steuerbescheid sorgfältig, vergleichen ihn mit Ihrer abgegebenen Erklärung und legen bei Bedarf fristgerecht Einspruch für Sie ein. So vermeiden Sie unnötige Nachzahlungen – oder sichern sich eine höhere Erstattung.

Förmlichen Einspruch einlegen

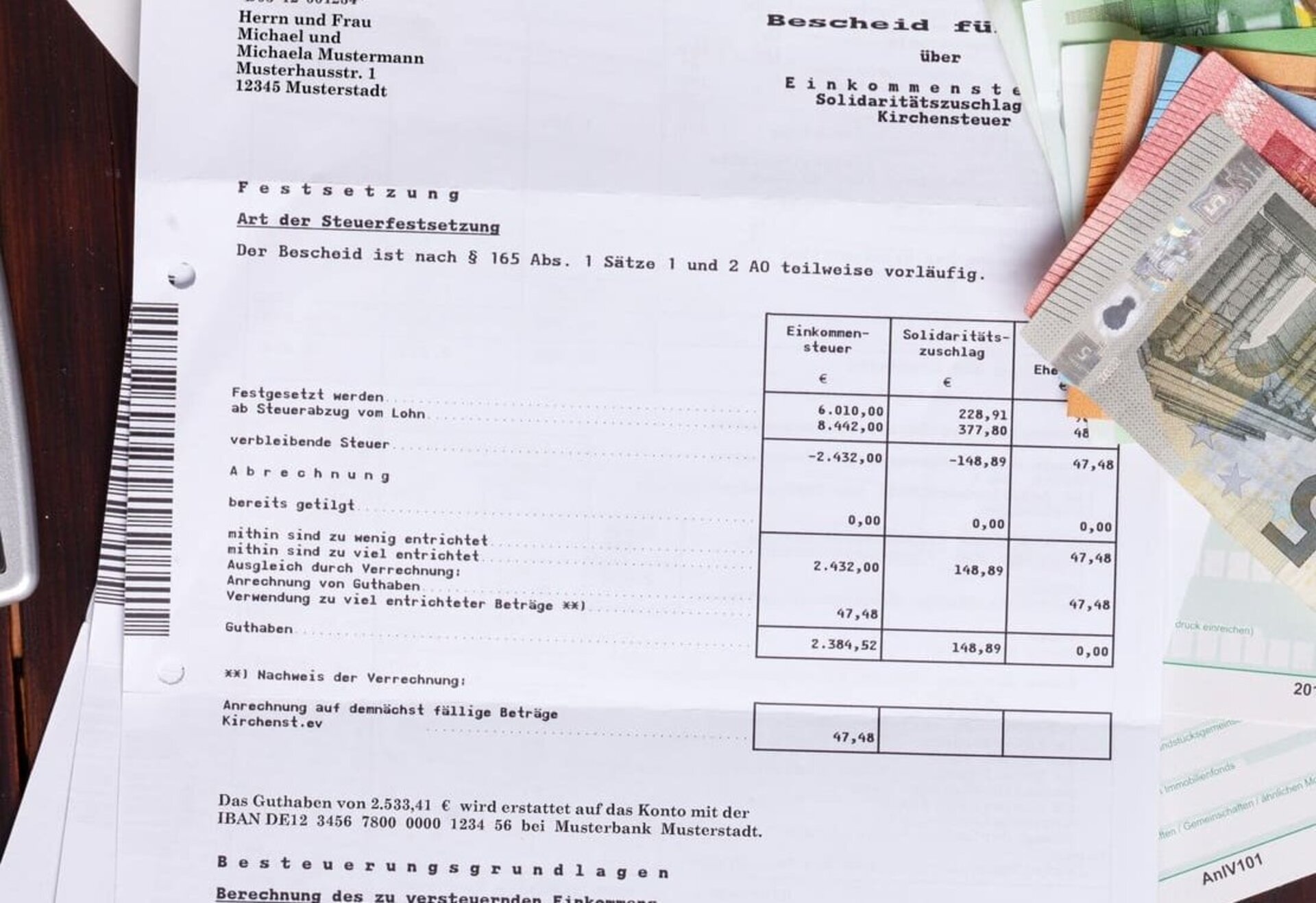

Wenn Sie wollen, dass Ihr Steuerbescheid noch einmal geprüft wird, müssen Sie einen förmlichen Einspruch einlegen. Dieser Widerspruch gegen den Steuerbescheid ist kostenlos. Einen Vordruck oder ein extra Formular dafür gibt es nicht. Ein Einspruch muss aber schriftlich gemacht werden, also per Brief, E-Mail oder ELSTER. Dazu muss klar werden, was Sie wollen. Also schreiben Sie am besten „Einspruch“ mit darauf. Wichtig: Ihr Widerspruch sollte auch beinhalten, wogegen sie Einspruch einlegen wollen, also gegen welchen Bescheid. Sie können dafür einfach die Formulierung rechts oben auf der ersten Seite des Steuerbescheids übernehmen. Zum Beispiel "Einspruch gegen den Bescheid vom (Datum) für 2024 über Einkommensteuer, Kirchensteuer und Solidaritätszuschlag". In ELSTER finden Sie die Option zum Einspruch unter Formulare und Leistungen > Alle Formulare.

ÜBRIGENS:

Neben dem Einspruch gibt es noch eine weitere Möglichkeit, dem Steuerbescheid zu widersprechen: Der Antrag auf schlichte Änderung ist quasi der kleine Bruder des Einspruchs. Er bietet sich an, wenn Sie zum Beispiel nur einen Beleg vergessen oder einen Zahlendreher eingebaut haben.

Einspruchsfrist einhalten

Ganz wichtig: Schicken Sie Ihren Einspruch rechtzeitig an Ihr Finanzamt. Sie haben dafür einen Monat Zeit. Der Monat läuft ab dem Tag, an dem Sie den Steuerbescheid erhalten haben. Zur Vereinfachung gibt es eine sogenannte Zugangsfiktion: Ihr Steuerbescheid gilt nach 3 Tagen als angekommen, gerechnet von dem Tag an, wo das Finanzamt ihn losschickt. Das Datum steht im Steuerbescheid. Kommt der Brief später an, kann das Finanzamt darauf bestehen, dass sie den späteren Erhalt nachweisen müssen. Sowohl für die 3-Tage-Frist als auch für den Monat Einspruchsfrist gilt: Ist der letzte Tag ein Samstag, Sonntag oder Feiertag, zählt der darauf folgende Werktag.

Kommt der Einspruch auch nur einen Tag zu spät an, erkennt das Finanzamt ihn nicht an. Ihr Steuerbescheid ist dann rechtskräftig und es gibt keine Chance mehr, ihn noch einmal prüfen zu lassen.

Wenn Sie die Einspruchsfrist nicht einhalten konnten, weil Sie vielleicht im Krankenhaus lagen oder im Urlaub waren, gilt Folgendes: Stellen Sie sofort nach Ihrer Rückkehr bei Ihrem Finanzamt einen schriftlichen Antrag auf die "Wiedereinsetzung in den vorigen Stand" und schicken den Einspruch am besten gleich mit.

Vor Gericht gehen

Nach dem Einspruch prüft das Finanzamt intern den Fall erneut und schickt Ihnen eine Antwort. Im Idealfall stimmt Ihnen das Finanzamt darin zu und ändert den Steuerbescheid in Ihrem Sinne. Damit hat sich die Sache dann erledigt.

Ist das Finanzamt weiterhin anderer Meinung als Sie, bekommen Sie mit der Antwort eine Begründung dafür und werden gebeten, den Einspruch zurückzunehmen. Tun Sie das nicht und bleiben bei Ihrem Widerspruch, erhalten Sie im nächsten Schritt eine Einspruchsentscheidung. Kommt es dabei auch nicht zu einer akzeptablen Lösung für Sie, können Sie vor Gericht klagen. Wie das genau funktioniert, erfahren Sie in unserem Artikel zum Finanzgericht.

ÜBRIGENS:

Wenn Sie der Meinung sind, es liege ein persönliches Fehlverhalten eines Finanzbeamten oder einer Finanzbeamtin vor, beispielsweise weil er oder sie sich Ihnen gegenüber besonders unfreundlich, beleidigend oder gar diskriminierend verhalten hat, können Sie eine Dienstaufsichtsbeschwerde einreichen. Mehr dazu erfahren Sie in unserem Artikel Was ist eine Dienstaufsichtsbeschwerde?

Steuerbescheid offen halten

Wenn ein bestimmter Punkt in Ihrem Steuerbescheid rechtlich ungeklärt ist, weil dazu bereits ein Verfahren zum Beispiel vor dem Bundesfinanzhof (BFH) läuft, dann sollten Sie Folgendes tun: Beantragen Sie schriftlich "Ruhe des Verfahrens" und weisen Sie auf das laufende Verfahren des Bundesfinanzhofs hin, samt Aktenzeichen. So halten Sie Ihren Steuerbescheid offen, bis die Entscheidung des BFHs gefallen ist.

Sobald der BFH entschieden hat, erhalten Sie einen Brief von Ihrem Finanzamt. Darin steht, wie das Urteil ausgefallen ist. Ihr Finanzamt wird auf der dann gültigen Rechtsgrundlage berechnen, wie viel Steuern Sie zahlen müssen oder zurück erhalten.

ÜBRIGENS:

Sollte auf Ihren Antrag hin sechs Monate nichts passieren und auch eine telefonische und/oder schriftliche Nachfrage sowie eine Fristsetzung beim Finanzamt nichts geholfen haben, dann können Sie unter bestimmten Voraussetzungen einen Untätigkeitseinspruch und im nächsten Schritt eine Untätigkeitsklage einreichen. Mehr dazu erfahren Sie hier: Wenn sich das Finanzamt zu viel Zeit lässt

Nachzahlung überweisen, bis Steuerbescheid geklärt ist

So ärgerlich es ist: Wenn Ihr Steuerbescheid besagt, dass Sie 300 Euro nachzahlen müssen, dann müssen Sie diese Nachzahlung erst einmal überweisen.

Ausnahme: Sie haben Einspruch eingelegt und einen Antrag auf „Aussetzung der Vollziehung“ erfolgreich gestellt. In diesem Fall müssen Sie die Nachzahlung vorerst nicht an das Finanzamt überweisen. Dies bietet sich aber nur an, wenn die Nachzahlung sehr hoch ist. Denn je nach Bearbeitungszeit kann sich das ein bis zwei Jahre hinziehen.

Müssen Sie am Ende dennoch zahlen, kommen auf die Nachzahlung noch Zinsen obendrauf – sogenannte Aussetzungszinsen. Für Aussetzungszinsen gilt derzeit ein Zinssatz von 0,5 Prozent pro Monat, also 6 Prozent pro Jahr.

Wird Ihr Antrag auf „Aussetzung der Vollziehung“ abgelehnt, müssen Sie die Nachzahlung innerhalb der auf dem Steuerbescheid angegebenen Frist überweisen – auch wenn Sie Einspruch eingelegt haben. Tun Sie das nicht, droht Ihnen ein Säumniszuschlag.

ÜBRIGENS:

Der Zinssatz für Aussetzungszinsen steht rechtlich auf dem Prüfstand: Der Bundesfinanzhof hält ihn für den Zeitraum 2019 bis April 2021 für verfassungswidrig. Betroffene sollten prüfen, ob sie verfassungsrechtliche Einwände geltend machen und sich auf aktuelle Gerichtsentscheidungen berufen können, um unnötige Zinsbelastungen zu vermeiden.

Steuerbescheid zu Ihren Gunsten

Es ist ein seltener Fall, aber auch er kommt vor: Sie haben aufgrund eines Rechenfehlers oder Zahlendrehers vom Fiskus plötzlich eine Steuererstattung von 100 Euro bekommen, obwohl Sie im Vorfeld ausgerechnet haben, dass Sie 50 Euro nachzahlen müssen. Sie fragen sich: Muss ich das Finanzamt auf den Fehler hinweisen? Muss ich auch hier Widerspruch einlegen? Oder mache ich mich sogar strafbar, wenn ich schweige?

Die Antwort lautet ganz klar: Nein, Sie sind nicht dazu verpflichtet, das Finanzamt auf seine eigenen Fehler hinzuweisen.

ÜBRIGENS:

Sollten Sie erkennen, dass der Finanzbeamte oder die Finanzbeamtin den Fehler nur gemacht hat, weil Sie falsche oder unvollständige Angaben gemacht haben, ist es anders. Sie sind dann dazu verpflichtet, sich beim Fiskus zu melden. Machen Sie den Finanzbeamten oder die Finanzbeamtin nicht auf Ihre Falschangabe aufmerksam, kann das zu einer Anzeige wegen Steuerhinterziehung führen.

Für alle, die unsicher sind: Steuererklärung von Experten prüfen lassen

Wenn Sie Ihre Steuererklärung noch nie oder nur selten machen, können Ihnen tatsächlich Fehler unterlaufen sein. Oder Sie haben vielleicht nicht alle Steuervorteile für sich in Anspruch genommen, die Ihnen zustehen. Viele Arbeitnehmer/innen schrecken auch vor dem Aufwand und den Fristen zurück, die ein Einspruch gegen den Steuerbescheid mit sich bringt.